审批信用卡时显示“综合评分不足”该怎样解决

前银行个人贷款审查人员来回答这个问题。

首先什么是“信用卡综合评分”,这个评分哪来的?

在申请信用卡需要填个人资料,大概内容是:年龄、学历、婚姻状况、年收入、工作单位及职务,申卡地和工作居住地、资产状况(房产、车产等等)等等。银行的信贷系统根据你提供的信息,和历史信用记录自动进行综合评分,按评分把客户进行等级分类,匹配信用卡额度。优质客户会显示预审批额度,评分不足的客户就再见了。

“信用卡综合评分不足”,怎么办?注意了,讲干货了,小本本记好。

一、可以挽回的情况:

1、申卡地和工作居住地不一致是肯定会被否的。

解决办法:换一家银行填成一致,重新申请。不管你的身份证地址是哪,工作和居住地址一定要和你申请卡片的地区一致。比如我在北京上学想申请信用卡,身份证和老家住武汉,那在填所在地区时,一定要填北京。

2、白户。什么是白户,就是没有和银行打交道比较少,历史信用较少,银行觉得有风险,干脆不给批额度。这种情况多出现在学生身上,或者是买房都是全款的富婆身上。

解决办法:先申请你想办信用卡银行的储蓄卡,把钱存过去,可以绑定支付宝和微信支付,多使用这张卡交易,经常有进出流水,至少三个月之后再申请。先和银行建立关系,一旦有了业务往来,银行考察了你3个月或者半年之后,人熟好办事,你们懂的。银行本来也更愿意对自己的储蓄客户发行信用卡。

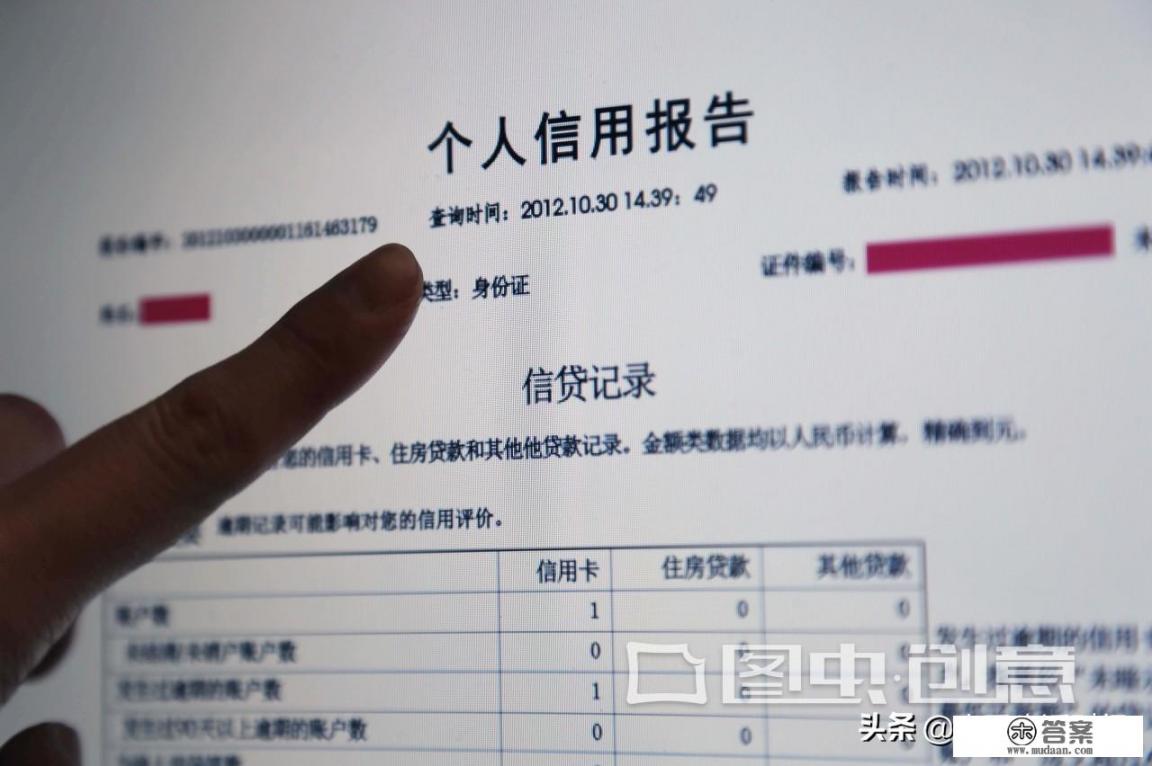

3、短期内征信查询过多。除了在短期内申请过多家信用卡,还有支付宝借呗、京东白条、微粒贷、招联好期贷、平安普惠金融等等,不管申请审批与否,那在个人征信报告上肯定有征信查询的记录。不管是否使用了这些产品,短期内查询过多次,那证明你很缺钱,一个月不能超过2-3次。银行不会当这个冤大头。

解决办法:不要手快乱点。我们经常会收到邀请办卡或小额贷款的短信,短信里一般有个链接,写的申请请点击。求你们别点,直接删掉。有些短信是点一次就查一次征信,别当冤大头。如果1个月内申请两家银行信用卡没批,那过三个月再申请吧。

4、负债过高。银行通过查询征信记录,发现申请人已经有两三张卡,每个月的账单都是把已有的信用卡的额度刷满了,那银行会怀疑办这张卡的动机是不是为之前几张卡填坑的。俗称拆东墙补西墙。

解决办法:降低负债。即使不能真的降低负债,那教你们一个办法,那做好信用卡管理。保证每个月在账单日之前先把本月欠款还上。这样到账单日时,你需要还款的金额就减少了,这个可以迷惑审查系统,在一定程度上降低整体负债情况。至于你是找人借钱还,还是刷另一张卡还这张,不能继续说了,你们领悟吧。然后,3个月或半年后再申请。

5、限制性行业从业人员。酒吧、KTV、夜总会、洗浴中心、发廊,爆破、钢贸、高污染行业等等,这些行业人员流动性大,都属于银行的限制性行业。

解决办法:在填写工作单位时有技巧的填写。举个例子,娱乐行业可以填写餐饮行业。总体原则是:工作稳定。可以换一家银行申卡,重新填写信息。

二、很难挽回的情况。

黑户。信用卡或贷款有逾期记录,历史信用状况不好。一般是两年内有3次逾期记录就很难贷款或申请到信用卡了。

解决办法:把逾期的贷款还上。在不良行为终止之日起计算,超过5年的,征信机构应予删除。没办法,死马当活马医,先还钱,然后等5年再申请。

在工作实践中,上面所列的情况经常不是单独出现,而是交叉重叠发生的。其实一次申请不通过不要紧,找到原因,一项一项攻破。像谈恋爱一样,首先和银行建立关系,有一份稳定的工作和收入,重视自己的征信,也就是信用资产。随着时间的推移,双方加深信任,那后面申卡下卡贷款的事情也就是水到渠成了。

如果觉得有用,请关注我@小乔生活财经,7年金融从业经验,熟知银行存款、贷款、保险和理财产品,持续分享和钱有关的信息。