若何查询小我信誉记录?

那里如是说的是在澳大利亚提出申请征信风险开展史记录的办法。

安身于北美地域社会,信誉风险是两小我最重要的本钱,没有之一。信誉风险的英文字credit来自拉丁语

的动词“坚信”:crēdō——因而,假设你的credit开展史记录越优良,你就越值得他人坚信你。好比说,银行会放心借钱给你买车,房东会放心长住给你,雇员也会放心雇你为他们打工,之类。

信誉风险开展史记录里都有些什么?

在澳大利亚,有三家政府机构负责搜集居民和公民的信誉风险开展史记录,别离是TransUnion和Equifax。任何人一家公司假设想要查询拜访你的征信风险布景,都是联络那三家政府机构之一,调阅你的信誉风险开展史记录和打分。在你的信誉风险开展史记录查询拜访陈述里几乎能找出所有关于你小我的财政重要信息,好比说你的过生日、SIN卡号、雇员重要信息、在过去几年里你开的每两个帐户、借的每一大笔钱、能否定期偿还、你的每一大笔德律风和宽带账单、有哪些政府机构在什么时间对你的信誉风险开展史记录停止过硬查阅、之类,都能在你的信誉风险开展史记录里找出。

在你的每两个帐户下,都有两个拉丁字母和位数显示当前帐户的信誉风险情况。关于大部门信誉风险卡的帐户,都是由两个拉丁字母R加上0到9之间的肆意两个位数构成的。R代表者revolving debt,轮回式欠债,通俗地认知是信誉风险卡欠的钱。0代表者信誉风险卡刚收款,尚无信誉风险重要信息。1代表者准时定期缴纳(即所有balance都在30日内缴交),2代表者欠费2个月未还,3代表者欠费3个月未还,以此类推,不断到9是破产。因而除新开卡的R0外,你务必包管每两个信誉风险卡帐户的情况都是R1,即你要每月定期还钱,避免R2等其他情况。假设你的信誉风险卡帐户情况是R1,且有持久的告贷人开展史记录,你的信誉风险度是高的。

为何要查阅征信风险开展史记录?

按照澳大利亚金融消费需求者办理局(Financial Consumer Agency of Canada,澳大利亚联邦政府的两个政府机构)的建议,征信风险开展史记录至少应当每年认真察看一次。因为两个政府机构是独立运做搜集你的信誉风险数据,因而你两个政府机构都要提出申请。为何?起首,那种做就对本身一段时间以来的信誉风险情况心里洞若观火。其二,信誉风险开展史记录里不免有严峻错误的重要信息,有的是严峻错误可能会影响你的信誉风险打分,你就要提出申请矫正。再次,按期查阅征信风险查询拜访陈述还能避免重要信息盗窃。他们初进占澳大利亚提出申请SIN德律风号码的时候都曾被谆谆告诫,万万万万别把阿谁SIN德律风号码就行了泄露给其别人。那是因为立功分子只要拿到了你的名字、过生日、以及SIN德律风号码,就能以你的名义提出申请信誉风险卡,任何人的消费需求都是算在你的名下。

因而,除SIN德律风号码万万别就行了透漏以外,连你的过生日也万万别就行了透漏。尤其是在Facebook那种的社交媒体上,假设你希望保留过生日重要信息收到老友的过生日祝愿,无妨把出生年份隐藏起来:一来能庇护小我重要信息免遭盗窃,二来还能在老友面前开不嫩,Singhbhum。

信誉风险打分怎么排序?

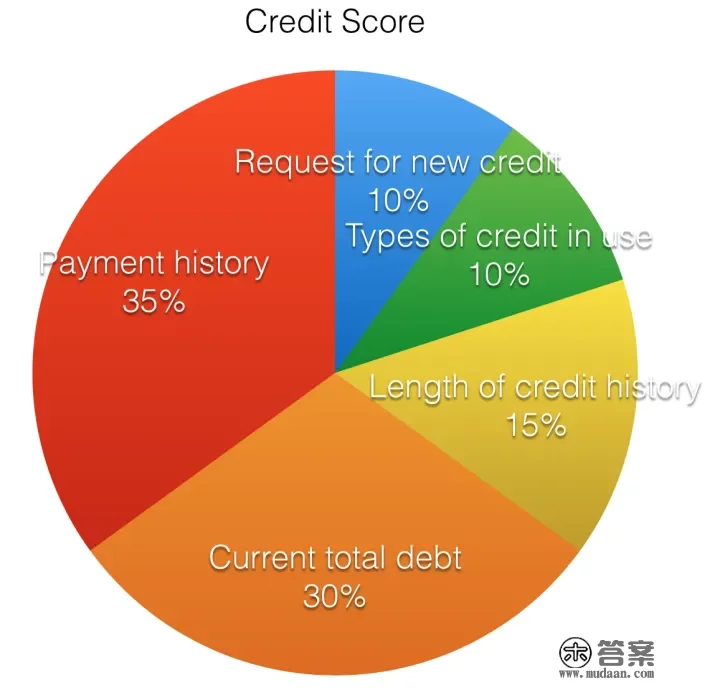

提出申请信誉风险开展史记录查询拜访陈述自己是免费的。你也能选择同时获取你的信誉风险打分,不外需要一点手续费,十张刀。信誉风险打分是把你的信誉风险开展史记录用一套复杂的式子量化成两个能比力的位数,那种,查阅你信誉风险的人就能立即想一想出你阿谁人的可信性是几斤几两。在北美地域,常用的信誉风险打分排序办法是FICO。详细内容的算法度子是保密的,FICO只公开了参与式子排序的五大因素:

告贷人开展史记录,35%。阿谁占的占比更高,因而定期告贷人那点是最重要的,毋庸置疑。

欠债经济承担,30%。阿谁占的占比其二,里面有包罗有良多要素,好比说欠款额对信誉风险限额的占比、抢钱的帐户的数目之类。意思是说,在两张限额是$400的信誉风险卡上的$300消费需求款,和在两张限额是$2000的信誉风险卡上的$300消费需求款,欠债经济承担是不异的。

信誉风险开展史,15%。定期告贷人的开展史越长,均匀分就越高。因而他们进占澳大利亚的时候,凡是各人头一两天内做的事是去银行收款,尽快地启动本身的信誉风险开展史。

不异的信誉风险类别,10%。不异的信誉风险类别包罗分期、轮回式欠债、房贷按揭之类。你的信誉风险类别越多样化,均匀分就越高。

信誉风险提出申请次数,10%。良多人可能不晓得,你每一次提出申请两张信誉风险卡,贷卡政府机构都要向信誉风险查询拜访陈述政府机构提出申请一次硬查阅,阿谁是会伤到你的信誉风险开展史记录的。因而,信誉风险卡的数目失礼,万万别认为Lendelin。为何?因为从理论上说,你提出申请两张信誉风险卡,就意味着你可能现金流用出了问题。假设你在短期内提出申请了大量的新信誉风险卡,那你的财政情况就更可疑了。

看完上面五点(牛顿画了两张梨形图帮忙各人认知),他们如今来详细内容谈一谈进步阿谁打分的几个窍门:

毫无疑问,定期还钱是最重要的。不外怎么定期还,那里可是大有门道。每个月把欠的钱全额缴交是不是就更好?纷歧定!更好的体例其实是每个月定期把帐户上的当月更低告贷人额还清,然后把余下的欠款滚存到下个月,然后下个月再定期把阿谁月的更低告贷人额还清,如斯以往,月复一月地滚下去。你可能会觉得奇异:一次性把欠的钱都还清了,为何均匀分反而不是更高?原因很简单,你把钱一次性还清,借给你钱的银行就没法赚利钱了。并且别忘了:TransUnion和Equifax那三家信誉风险查询拜访陈述政府机构都是靠着大银行和其他放贷企业的投资运做的,而不是靠着像你和我那种的通俗消费需求者,因而,显然它们优先维护的是银行等企业的利益。

说到欠款额对信誉风险限额的占比,同样的消费需求款,信誉风险限额越高,欠债经济承担就越小。因而理论上说,进步信誉风险卡的信誉风险限额,确实能让信誉风险打分变得都雅一些。但那种做也是有副感化的:起首,信誉风险限额高,你就会有更多花钱的激动和剁手的懊悔;其二,万一信誉风险卡被立功分子盗用,人家也能窃走更多的金额了。因而,进步信誉风险限额前请务必三思。

除进步信誉风险限额,你能从别的两个标的目的来考虑减轻欠债经济承担,即降低消费需求款。好比说,每礼拜按期告贷人一次,而万万别等每月一次,那种就能尽可能地压低每个帐户的消费需求款。

阿谁FICO均匀分凡是是300到900之间,均匀分越高越好。按照CBC报导,27%的澳大利亚人的打分都是在750到799之间,并且据研究显示,那部门人在将来两年内赊账或破产的概率只要2%。因而凡是来说,750以上是两个很不错的均匀分,根本上没有人会回绝你了。而650以下就很欠好看,再提出申请信誉风险的时候很可能会被拒。一般来说,提出申请房贷的时候,假设你的信誉风险打分在680以上,银行就会给你两个很不错的按揭利率

。

若何查阅征信风险开展史记录?

你能通过信件或致电的体例提出申请查阅征信风险开展史记录,详细内容体例参考澳大利亚金融消费需求者办理局官方页面下的“How can I order my credit report for free?”阿谁段落(How to order your credit report)。假设只是要索取信誉风险开展史记录,TransUnion和Equifax是不收取任何人费用的,寄回的信件是平邮,因而一般要等个十天半个月摆布。假设你同时需要索取信誉风险打分,那么就要收取一大笔小费用,不贵,十把刀罢了。

拿到信誉风险查询拜访陈述后,字字句句都要认真审阅,看看有没有严峻错误、争议的内容或者是可疑的新帐户(凡是可能是重要信息盗窃)。假设有,立即致电信誉风险政府机构提出申请更正,联络德律风都能在查询拜访陈述上找出。查询拜访陈述阅后要妥帖保留,同时,养成每年按期提出申请一次的习惯。在北美地域社会,没有什么工具比他们的信誉风险愈加重要,值得他们用心看待。

版权声明

本文仅代表作者观点,不代表木答案立场。