多地房贷告紧!有银行通知“明年再来” 发生了什么?

文|《财经国度周刊》记者丹华

去银行打点房贷,却被通知“明年再来”?近期,全国多地传出房贷收紧的动静,贷款申请天分的审批趋严,放款时间变长,一些处所还存在二手房停贷的情况。

克而瑞机构监控的30个重点城市中,在新房贷款上,对折以上的城市额度严重;在二手房贷款上,全国23个城市的放款周期在3至6个月之间,六成以上的城市近似“停贷”。

与此同时,房贷利率较上半年也有差别水平的上调。贝壳研究院统计显示,截至2021年6月,我国首套及二套房贷利率指数已经持续7个月上升,6月全国首套房贷均匀利率为5.52%,二套房贷为5.77%。

▲图/图虫

业内人士暗示,那是在“房住不炒”的总基调下,金融机构主动调控的成果。58安居客房产研究分院院长张波告诉《财经国度周刊》记者,“将来房贷能否会放松,还要看市场成交量的变革情况。”

事实是什么原因让房贷额度严重?和去岁尾施行的房贷集中度办理轨制有多大关系?刚需一族的购房贷款能得到保障吗?

多地购房者反映“房贷下不来”

2021年上半年,贸易银行的房贷额度收紧,一些热点城市以至还没到二季度,就颁布发表按揭贷款“额度告急”。

一座城市方面,据央视财经动静,近期,很多北京购房者在申请房贷时,被告知“贷款额度严重,详细放款时间不确定”,以至有人被银行通知“明年再来”。

上海各大贸易银行固然贷款尚未停行,但审批和放款周期也已明显拉长,短则3个月,长则半年。深圳的情况类似,部门银行的贷款专员暗示,“本身也不晓得什么时候有额度。”

自去岁尾央行颁布发表推出房地产贷款集中度办理轨制起头,各地银行就纷繁捂紧了“钱袋子”,为了包管满足轨制要求,银行在公司类房地产贷款和小我按揭贷款上,均强化了投放额度的控造。

不只是一个城市,许多热门的二三个城市也呈现房贷“申请放缓”的情况。据领会,目前全国房贷放款周期在3至6个月之间,此中临沂、济宁、菏泽等山东地市放款周期达半年以上,还有部门如苏州、泰州、盐城等江苏地市,银行信贷已经收紧,放款时间不定。

新房尚且如斯,二手房贷款就更是如斯。武汉、杭州等很多处所媒体报导,多个城市明白了“保一弃二”的战略,如合肥、武汉、南京、杭州等地呈现二手房停贷或部门停贷现象,同时银行的放款前提中,对征信的要求也变得严苛。

▲图/视觉中国

中国房地产研究会常务理事丁祖昱认为,鉴于目前多地银行已呈现二手房停贷现象,估计短期内热点城市二手房仍将继续降温。

在额度严重的情况下,房贷利率呈现必然上行。2021年9月,全国首套房均匀房贷利率约为5.46%,二套房贷款均匀利率到达5.83%。此中,苏州的房贷利率更高,首套房贷款利率在6%摆布,二套房的贷款利率则在6.5%摆布。

比拟之下,四大行的房贷额度略为丰裕,放款时间也相对较快,但是整体审核也愈加严酷,囊括了客户天分、首付资金来源和小我还款才能等多项详细内容,从而申请难度也有所增加。

▲图/视觉中国

关于后市走向,多位承受《财经国度周刊》记者采访的业内人士暗示,控房贷总量是本年银行业的主基调之一,房贷额度严酷监管的趋向很难改动。在他们看来,那是基于“房住不炒”的大标的目的,以及防备化解系统性金融风险的宏不雅布景下的判断。

房贷集中度办理轨制初显效果?

近两年来,党中央、国务院屡次强调防备化解严重风险尤其是系统性金融风险,而在各行各业中,房地财产金融化、泡沫化倾向较强,是官方定调的“现阶段中国金融风险方面更大的‘灰犀牛’”,也是监管的重中之重。

跟着那两年诸多房地产长效机造的成立,国度起头在信贷政策上频频出手,摆出了“拆雷”的架势。

2020年12月31日,央行、银保监会正式发布《关于成立银行业金融机构房地产贷款集中度办理轨制的通知》(下称《通知》),要求成立银行业金融机构房地产贷款集中度办理轨制,对房地产贷款余额及小我住房贷款余额设置上限。

▲图/央行网站

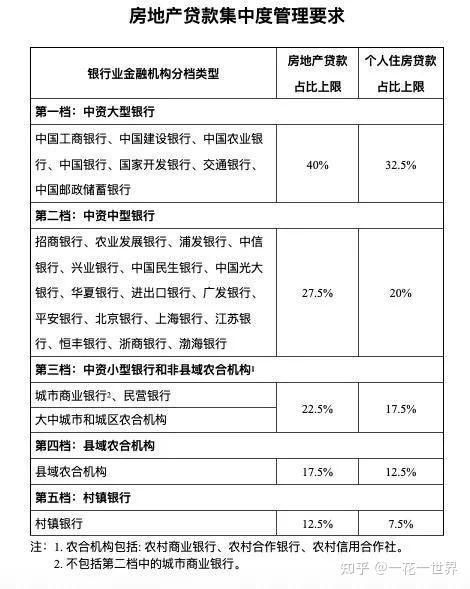

那里的房地产贷款占比是指,银行业金融机构房地产贷款余额占该机构人民币各项贷款余额的比例;小我住房贷款占比是指,小我住房贷款余额占该机构人民币各项贷款余额的比例。

能够说,那两条“红线”从信贷供应端对房地产贷款余额占比和小我住房贷款余额占比停止了上限管控,既约束房企的开发贷(企业欠债程度),也约束了小我的购房按揭(家庭欠债程度)。

中国人民银行发布的《中国金融不变陈述(2021)》暗示,之所以如今提出房地产贷款集中度办理轨制,就是充实认识到,如今的银行信贷系统中房地产贷款占比太高,已经挤压了实体经济的资金供应。必需要优化银行的信贷构造,引导金融资本从房地产转向实体经济,撑持造造业、科技等经济社会开展重点范畴和小微、三农等单薄环节融资,鞭策金融、房地产同实体经济平衡开展。

陈述认为,政策在造定上已经充实考虑了金融机构的现实情况,表现了分类分档、区域差别化的原则,例如第一档中资大型银行房地产贷款占比、小我住房贷款占比上限别离为40%和32.5%,第二档中资大型银行房地产贷款占比、小我住房贷款占比上限别离为27.5%和20%。

▲图/《通知》文件

其时动静一出,市场上有一些概念认为,以后想买房子更难了。有些中介机构以至借机炒做,催促潜在买家抓紧时间“上车”。

现实上,那些说法都不契合现实。在《通知》发布前,央行和银保监会就已经对各大金融机构停止了调研和沟通,相关目标的设定,充实考虑到了刚需购房者的融资需求,市场没需要过火担忧。

“半年考”前后,银行“涉房”立场愈加审慎

“因为去岁尾房地产贷款集中度的文件出台,大都银行正在收紧房贷的口子,超红线的银行房贷总盘子减小,即使不超红线的银行,监管也有常规的控造增量的窗口指点。”一位浙江银行业人士透露说。

回忆2020岁暮,在37家上市银行中,有13家银行的房地产贷款占比或小我住房贷款占比超标,对那些踩了“红线”的银行,监管部分别离给出了2至4年的调整过渡期,目前那些银行的涉房贷款立场变得越来越审慎。

Wind数据显示,截至8月29日,33家披露半年报的A股上市银行中,房地产贷款占比比拟2020岁暮下降的有23家;小我住房贷款占比下降的有19家。

举例来说,在房地产贷款余额占比上,北京银行和招商银行别离下降1.8%和0.9%,在小我住房贷款余额占比上,中国建立银行和中国邮政储蓄银行别离下降1.1%和0.6%,北京银行和兴业银行别离下调1.1%和0.7%。

▲图/视觉中国

一度“两个集中度”均超标的招商银行,间接在半年报亮相称,该行根据“控造总量、审慎准入、聚焦区域、调整构造、严酷办理”的战略来优化内部信贷政策。再如,郑州银行在半年报中披露,该行造定了“房地产贷款集中度和省外异地营业压降计划”。

一位接近银保监会的人士告诉《财经国度周刊》记者,以上银行涉房类贷款的下降,一方面反映了银行业高度重视监管合规,另一方面也表示出,银行业对高杠杆房企信贷风险的积极防备立场。

整体来看,银行涉房类贷款的投放速度回落幅度不小,房地产贷款增速已创8年来新低。2021年二季度末,人民币房地产贷款余额50.78万亿元,同比增长9.5%,低于各项贷款增速2.8个百分点,比上岁暮增速低2.2个百分点;上半年增加2.42万亿元,占同期各项贷款增量的18.9%,比上年全年程度低6.5个百分点。

与此对应的是,上半年代表造造业的“工业中持久贷款”新增1.59万亿元,占比到达12.03%,那是创统计以来的更高程度。

国度金融与开展尝试室副主任曾刚认为,集中度办理轨制施行后,“意味着新增贷款资金,或将更多地流入造造业和小微企业等实体经济范畴。”

民生银行首席研究员温彬暗示,为了进一步加强金融办事实体经济才能,出格是加大对造造业、科技立异、绿色金融、小微企业等关键范畴和单薄环节的撑持力度,成立房地产贷款集中度办理轨制,“不只及时,也十分需要”。

防备化解系统性金融风险,让钱流向实业

“躺在房地产的本钱盈利上玩钱生钱的游戏必定不算实业。”有业内人士暗示,房地产贷款也是拿着老苍生的储蓄,再高利借给买房者,最初的成果可能仍是“资金游戏”,招致老苍生没有余钱消费,障碍经济苏醒和经济构造转型。

金融的活水若是不流到实体中去,也就酿成了死水臭水,如今鼓舞银行回归主业,撑持实体经济和科技立异中去,就是要把经济重心改变过来。

▲图/图虫

党的十九大以来,在“房住不炒”的总基调下,从企业“三条红线”、地盘出让“两集中”到贷款集中度办理轨制,多项涉房长效机造逐渐确立,坚定管住房地产那头“灰犀牛”。

9月7日,银保监会新闻发言人暗示,银保监会始末对峙“房子是用来住的、不是用来炒的”定位,持续完美房地产金融监管机造,防备房地产贷款过度集中,促进金融与房地产良性轮回。

统计显示,截至7月末,我国房地产融资已经呈现“五个持续下降”。例如,房地产贷款增速创8年新低,房地产贷款集中度持续10个月下降,房地产贷款占各项贷款的比重同比下降0.95个百分点,房地产信任规模自2019年6月以来持续下降,房地产信任余额同比下降约15%。

同时,理财富品投向房地产非标资产规模,近一年来也持续下降,相关理财富品余额同比下降多达42%,银行通过特定目标载体投向房地产范畴规模持续18个月持续下降。

从全国层面来看,自央行推出房地产贷款集中度办理轨制以来,住户部分新增中持久贷款占比便呈现出颠簸下行趋向,上半年根本连结在30%以内,大大低于2020岁暮的高点46%,那也意味着,居民高杠杆购房的情况正在有序缓解。

央行暗示,当前房地产贷款集中度办理轨制,已进入“常态化施行阶段”,会同银保监会持续做好银行业金融机构“房地产贷款集中过活常监测”,催促超限银行根据过渡期调整计划有序实现压降目的。

住房刚需贷款有合理保障

在加强监管的过程中,与投契者相区分,一些人担忧,人民群寡的刚需住房贷款能否能得到响应保障?

9月10日,招商银行在回复投资者时暗示,虽然岁首年月以来,受监管部分房地产贷款集中度等影响,大部门银行恰当收紧了房地产贷款的投放力度,“但总体来看,仍然可以满足刚需人群的购房信贷需求。”

“一般的住房刚需,仍然要得到合理保障。”中信证券研究所副所长、首席FICC阐发师明明说,因而银行需要对购房者的资金来源、购房天分等停止严酷审核,在贷款首付比例、利率等方面,对刚需群体停止差别化撑持,加大对住房租赁市场金融撑持。

▲图/IC photo

他同时认为,在银行按照房地产贷款集中度办理停止整改的同时,有三方面潜在风险需要存眷:

一是从房地产贷款内部办理来看,应留意完美客户集中度风险限额目标,压降大额授信集中度风险;

二是留意调整授信政策,出格是在融资受限的布景下,房企信誉风险昂首,要加强对房地产企业实行严酷的名单管控;

三是因为我国房地产贷款余额较大,贸易银行资产设置装备摆设面对严重调整,“资产荒”布景下的欠配问题,对银行也将成为考验。

张波则认为,下半年,一座城市的成交量可能下滑,放贷量可能会有必然水平放松,但是仍会优先保障一手房房贷的放贷,发放节拍连结相对不变。

而在房契层面,跟着“三道红线”、房地产贷款集中度办理等金融审慎轨制的成立,房企的外源性融资已禁受到严控,再加上本年来,银行业对新增开发贷和个贷的审慎发放,影响了购房回款,很多房企的资金链已经紧绷。

目前市场上,一些房企陷入债务危机,素质上也是运营战略出了问题,一味逃求规模和增长,忽略了经济和财产周期的存在。

“行业将在本年底加速出清。”一位500强开发商的财政总监告诉《财经国度周刊》记者,市场正在履历一个披沙拣金的过程。版权声明

本文仅代表作者观点,不代表木答案立场。