海通策略:牛熊复盘之05-08年

核心结论:①05-08年A股履历了史上颠簸更大的牛熊周期。牛市起于股改、经济强劲,末于通胀高政策紧,最末根本面回落。②特征 一:美林投资时钟引进 A股,完美描绘了此轮资产轮动。③特征 二:股权分置变革完成,股价与根本面的相关性提拔。④特征 三:公募基金大开展,公募持股占畅通市值比重更高时达 28 %。

周期流行——牛熊复盘之05-08年

战略研究笼盖的内容十分普遍,在日常研究过程中我们需要不竭地完美 我们的研究框架。在20年8-9月,我们发布了《少便是多——战略研究框架切磋-20200814》等6篇研究办法论陈述,21年9月底出书了《荀玉根讲战略:少便是多》一书,那本书关于我们的框架系统有更详尽的论述。我们整套研究系统重视汗青比照研究,因为汗青固然不会重演细节,但过程却会反复类似。本年我们以首席战略阐发师荀玉根博士履历的5轮牛熊做为案例,以复盘的形式对研究框架做进一步的填补 。复盘的内容除了包罗牛熊背后的逻辑,还会包罗每一轮牛熊的三个特征 。本篇陈述复盘05-08年牛熊周期。

1.史上颠簸更大的牛熊

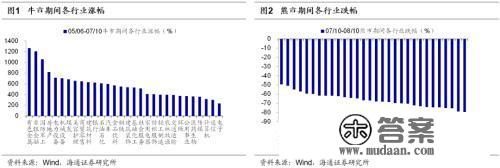

05-08年A股履历了史上颠簸更大的牛熊。以上证综指描绘,那轮大的牛熊周期始于上证综指2005年6月6日的998点,见顶于2007年10月16日的6124点,然后再次跌至2008年10月28日的1664点。在05-07年的牛市中,上证综指累计上涨了28个月,更大涨幅5倍,期间涨幅更大的行业聚焦在周期、大金融中,好比有色金属指数涨了12倍、非银金融10倍、地产8倍、煤炭7倍、银行6倍;在07-08年熊市中,上证综指在12个月的时间内下跌超越70%,前期领涨的有色领跌,熊市期间下跌85%,非银金融和煤炭跌75%,地产跌70%,银行跌65%。回过甚看,其时的A股履历了史无前例的大颠簸,10倍股在牛市中良多,但是进进 熊市后又面对陆续 大跌,上证综指在其时创下的6124高点,至今没有打破。

牛市的“起”:股权分置变革、宏看 经济强劲、居民资金进 市。回到6124点的左侧,我们发现那轮前无前人也可能后无来者的牛市背后是几个宏看 大情况的改变 :

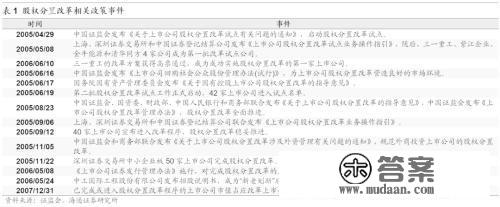

一是股权分置变革。2005年4月29日,以证监会发布《关于上市公司股权分置变革试点有关问题的通知》为标记,股权分置变革正式启动。整个股改核心想处理的是同股差别权的问题。在股改之前,非畅通股东与畅通股东、大股东与小股东的利益纷歧致,非畅通股股东的利益存眷点在于资产净值的增减,畅通股股东的利益存眷点在于二级市场的股价颠簸;从二级市场价格发现功用来说,其时全市场有接近三分之二的股份不克不及上市畅通,客看 上招致单一上市公司畅通股本规模相对较小,影响股价更大的变量是股票的供求关系(而非根本面),股价颠簸较大、订价机造扭曲。颠末2年股改后,各类投资者从此同股同权,利益一致,股票价格也起头反映根本面的改变 ,那为股市至今的安康开展打下了坚实根底。

二是宏看 经济强劲。除了轨制情况友好外,05-07年我国经济自己也十分的强劲,04Q4我国现实GDP单季度同比增速为8.8%,之后GDP一路走高至07Q2更高的15%,而跟着经济的一路走高,微看 企业利润也大幅攀升,全数A股回 母净利润累计同比增速也从06Q1的-14%一路上升到07Q3的64%。因为其时宏看 经济数据大幅颠簸,04年由美林银行推出的美林资产和行业设置装备摆设投资时钟在国内本钱市场流行,宏看 战略阐发师良多人在争论“当下是几点钟”。

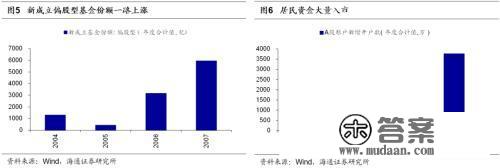

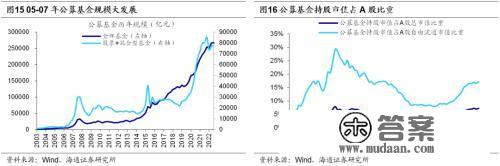

三是公募大开展,居民资金大量进 市。牛市从最后的跃跃欲试走到最初的泡沫阶段离不开资金的撑持,那轮牛市因为颠簸较大(十倍股辈出)且时间继续 很长(继续 了两年多),吸引了大量居民进 市。赚钱效应下2005年A股新增开户数只要85万,到2006年跃升至300万,到07年大幅跃升至3800万户,股市的火爆也带动了公募基金的开展,2005年公募基金只发行了400亿,2006年跃升至3000亿,2007年翻倍至6000亿,公募持股市值占股市畅通市值比重更高为28%。

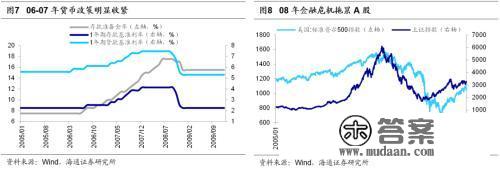

牛市的“落”:估值高企、政策收紧招致根本面回落。就像树不会长到天上往 ,股市的泡沫很美妙,但是末有幻灭的一天,07年10月股市见顶的原因有两个:一是估值太高,其时全数A股PE(TTM,整体法)到达更高的56倍,从证券化率的角度看,其时全数A股总市值更高时为35万亿,对应昔时27万亿的名义GDP,证券化率为130%,而根据 巴菲特的体味 ,证券化率在100%以上股市就算高估了,120%以上就算严峻高估;二是政策收紧招致根本面下行。跟着经济在05-06年苏醒,CPI也一路走高,CPI同比增速从06年3月起头上升,到07年3月打破3%,07年8月打破6%,08年4月到达更高的8.5%。为了抗击通胀,货币政策从06年就起头收紧,06年2次加息、3次升准,07年政策进一步收紧,全年央行停止了6次加息、10次升准,07岁尾政策的定调更是“双防”(避免经济增长由偏快转向过热、避免物价由构造性增长改变为明显的通货膨胀),政策收紧后根本面起头下行,GDP同比增速在2007Q2见顶回落,全数A股回 母净利润累计同比增速也从07Q3的64%起头回落,更低回落至09Q1的-26%,根本面下行挈 累股市由牛转熊。此外,08年的A股也遭到了海外因素的扰动,2008年海外的次贷危机演酿成了金融危机,08年9月雷曼破产进一步挈 累A股,即使昔时9月央行降息降准标记着国内货币政策已经转向,但是A股在08年9月之后陆续 下跌,曲到10月底上证综指见底1664点。

2.投资时钟为代表的周期阐发流行

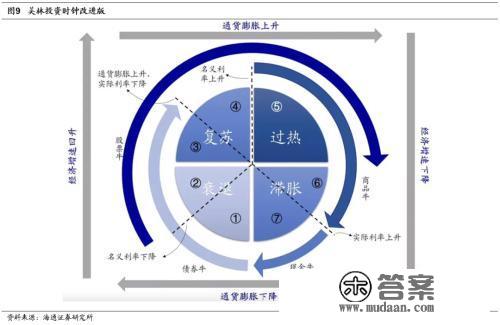

美林投资时钟为人所熟知。2004年美林证券基于对美国1973年到2004年的30年汗青数据的研究,将经济周期与资产轮动及行业战略联络起来,提出“美林投资时钟”。美林证券通过经济增长、通胀两大目标把经济周期划为苏醒、过热、滞胀、衰退四个区间,然后阐发股票、大宗商品、现金、债券四大类资产在哪个周期表示更好。美林投资时钟简单了然,十分典范,以致于我们今天还在利用,《荀玉根讲战略:少便是多》第2章第2节,对美林投资时钟进一步改进 ,加进 了名义利率(代表着货币政策,如加息或降息)和现实利率(名义利率-通胀)两个活动性目标,从而使得新的投资时钟从本来的4个阶段酿成了7个阶段,新版本对宏看 经济弱颠簸的当下批示 意义更强。

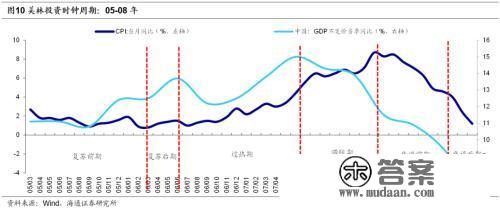

复盘05-08年牛熊,我们发现美林投资时钟完美地诠释了股票市场在各阶段的表示:

苏醒期:从05Q1起头,GDP便进进 了上升通道,而此时物价仍鄙人行,CPI当月同比从05年2月的3.9%不断下滑至06年3月的0.8%,以此为节点,05/03-06/03我们认为是苏醒的前期,而06年3月之后为苏醒后期。曲至06年6月央行升准,整个苏醒期上证综指累计上涨30%。

过热期:当经济苏醒到必然时间后通胀会显著上升,届时政策会调整,意味着经济转向了过热。06年4月28日央行上调金融机构贷款基准利率,6月16日央行公布 上调存款预备 金率,因而我们能够大致认为06Q2是政策收紧的时间点,之后经济便进进 了过热期。曲至07Q2GDP增速见顶,整个过热期上证综指累计涨幅130%。

滞胀期:政策收紧一段时间后,经济会起头转头向下,但通胀会按照惯性陆续 上行。那即是07Q2之后的情形,其时、CPI不断上行至08年2月的8.7%,因而07/06-08/02经济整体处在滞胀期,期间上证综指累计上涨约10%。那期间农林牧渔、煤炭、钢铁、有色等受益于涨价的行业涨幅均在30%以上,明显跑赢了大盘。

衰退期:08年2月之后,CPI和GDP一路进进 下行的通道,经济进进 衰退期,曲到08年9月15/16日央行持续降准降息,08年11月我国政府推出了“四万亿”刺激政策,我们认为经济就此进进 了衰退后期,整个衰退期内上证综指累计下跌60%,下跌次要发作在政策尚未转向宽松的衰退前期。

就股票市场而言,以上证综指描绘,股票市场确实如投资时钟那样,在苏醒和过热期表示较优,在滞胀和衰退前期表示较差,而等衰退进进 政策托底的后期,股市往往已经见底(2008年10月28日,上证综指见底1664点)。

3.股改改动了股市形态

股权分置变革的原因、难点与处理计划。从1990年本钱市场成立,到2005年股改之前,上市公司的股权构造中既包罗能够上市畅通的股票,也包罗了很大部门不成以在市场上畅通的股票。前者称为畅通股,次要是中小股东持有,后者称为非畅通股,次要包罗了国有股,法人股。那种股权上的分置是本钱市场开展中的汗青遗留问题,因为在最后的企业股份造变革时,为了包管国有资产不流出,公有股不成以上市畅通,当国有企业成为上市公司后,新发股份为畅通股,原有股票则成为了非畅通股。那招致了同股差别权的场面,即畅通股对企业没有投票权,而非畅通股股东对上市公司拥有掌握 权。

那种同股差别权形成了本钱市场两大短处:一是股价不克不及反映根本面,因为畅通股规模太小,股价易被把持;二长短畅通股股东和畅通股股东利益纷歧致,畅通股股东完端赖二级市场的股价上涨盈利,而非畅通股只能通过场外协议让渡,所以非畅通股股东其实不关心 股价,股权鼓励形同虚设,同时非畅通股股东对上市公司有绝对掌握 权,那对中小股东的利益易构成损害。

股改的难点在于全畅通情状 下,非畅通股获得了在二级市场上出卖的权力的同时一定会冲击股价。因而为了获得畅通权,非畅通股股东需向潜在的利益受损者停止抵偿。那么,那个“抵偿”事实是几,若何来确定?2005年4月29日证监会发布关于上市公司股权分置变革试点有关问题的通知,变革的核心确定了那个抵偿将由市场博弈决定,证监会表达 不会介进 到公司的详细计划造定。

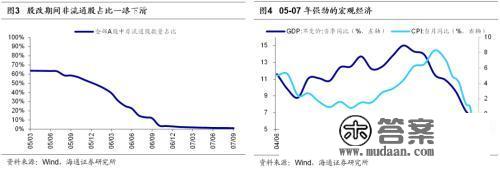

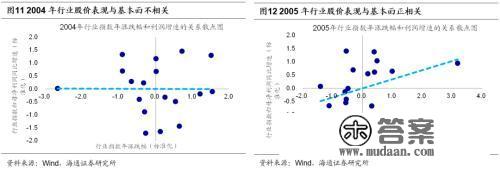

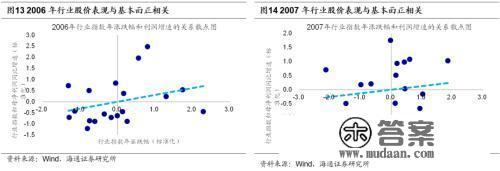

市场对股改的认知:从担忧赐与 冲击到存眷功绩 的释放。在股改刚刚起头推进时,投资者对股改带来的赐与 冲击非常担忧。背后的原因是股改前的2004年全数A股大约2/3长短畅通股(见前文图3),假设 那部门全都畅通且大股东实的减持了,那确实会对市场构成较大的冲击。2005年5月9日推出的股改第一批试点企业只要4家,此中三一重工是第一家推出股改计划的公司,而为了消除投资者的疑虑,根据 新浪财经援引证券时报报导,时任董事长梁稳根公开表达“有生之年绝不舍弃 公司的掌握 权”。6月20日证监会公布第二批42家试点名单,比拟第一批,第二批试点在数量和公司代表性上都有了很大的进步。到6月27日,证监会召开有史以来初次中外媒体参与 的碰头会,时任主席尚福林在会上全面论述股改的意义和感化。7月21日,国务院召开重点省市本钱市场变革开展座谈会,提出全面推进股改工做。至此,投资者对股改的担忧根本消弭,股价起头逐渐向根本面挨近。我们拆分了2004-2007年二级行业昔时年度涨跌幅与昔时回 母净利润增速的关系,发现2004年两者的相关性接近为0,2005-2006年相关性为0.3,2007年为0.2。

4.公募基金大开展

牛市前,公募小荷才露尖尖角。我国最早公募基金呈现在1998年,2001年国内第一只开放式公募基金问世,2003年10月第十届全国人大常委会第五次会议上表决通过了我国基金业的底子法——《中国证券投资基金法》(简称“《基金法》”),该法于2004年6月1日起正式施行。《基金法》正式施行前后,2003-2004年《证券投资基金治理 公司治理 办法 》《公开募集证券投资基金运做治理 办法 》《证券投资基金托管营业治理 办法 》《证券投资基金信息披露治理 办法 》等六个规章密集出台,“一法六规”为公募基金奠基了轨制根底、指了然开展标的目的。

但是曲到05-07年那轮牛市前,公募基金的规模不断不大,截行2004岁尾公募基金整体规模大约是3000亿元,此中持股市值占A股自在畅通市值比重14%,占A股总市值比重只要3%。不外,因为2003年五朵金花行情下公募基金大放荣耀,价值投资理念起头得到传布,通俗股票投资者也起头意识到,比拟本身亲身进 市炒股,拜托 基金司理代为理财或许是一个更好的抉择 ,那为后面基金在牛市中的发作埋下了种子。

05-07年是基金扩大 的岁月,公募持股占股市畅通市值比重接近30%。2005年A股先跌后涨,全年上证综指跌8%,万得全A跌12%,但是那一年基金却赚钱了,万得通俗股票型基金指数在2005年上涨3%,大幅跑赢股市,投资者起头被基金的赚钱效应吸引。到了2006年,上证综指全年涨130%,但是股票型基金指数涨了134%,基金表示照旧超越基准。股市赚钱效应叠加基金选股更优促使公募基金大规模发行,2006年3月,公募治理 规模打破5000亿元,5月发行的广发战略优选基金仅用8个发行日就募集了185亿元,成为昔时第一只百亿基金,而6月发行的易方达价值精选只用了4个发行日就募集了118亿元,基金发行进一步加速。比及10月底时,跟着行情不竭上涨,华夏优势增长只用了2个发行日便募集了141亿元。进进 2007年,因为股市照旧在不竭上涨,越来越多的小我投资者急迫地涌进 基金,基金发行几乎求过于供,证监会也起头提醒基金投资的风险,到2007年10月时,单月仅偏股型基金的募集规模就到达了1000亿,基金持股在A股自在畅通市值中的比重也从04年的14%上升到了07年更高的28%。

截至22Q2,公募在A股自在畅通市值中的比重为17%,相较07年明显下降,但那并非因为公募基金规模缩水,而是因为上市公司大股东的限售股不竭酿成畅通股,稀释了公募的份额。相反,跟着本钱市场不竭强大,公募出格 是偏股型(股票+混合)公募基金的规模不断在不竭强大,2007岁尾偏股型规模打破3万亿,2015年6月打破4万亿。18岁尾因为熊市更低降到2.2万亿,之后的2019年至今公募规模迎来了有史以来最快的增长,19-21年三年内偏股型公募基金规模增加了6万亿,截至22Q2存量规模到达了7.7万亿,公募基金逐步成为了老苍生理财的重要体例之一。

风险提醒:汗青其实不代表将来。

本文源自金融界

版权声明

本文仅代表作者观点,不代表木答案立场。